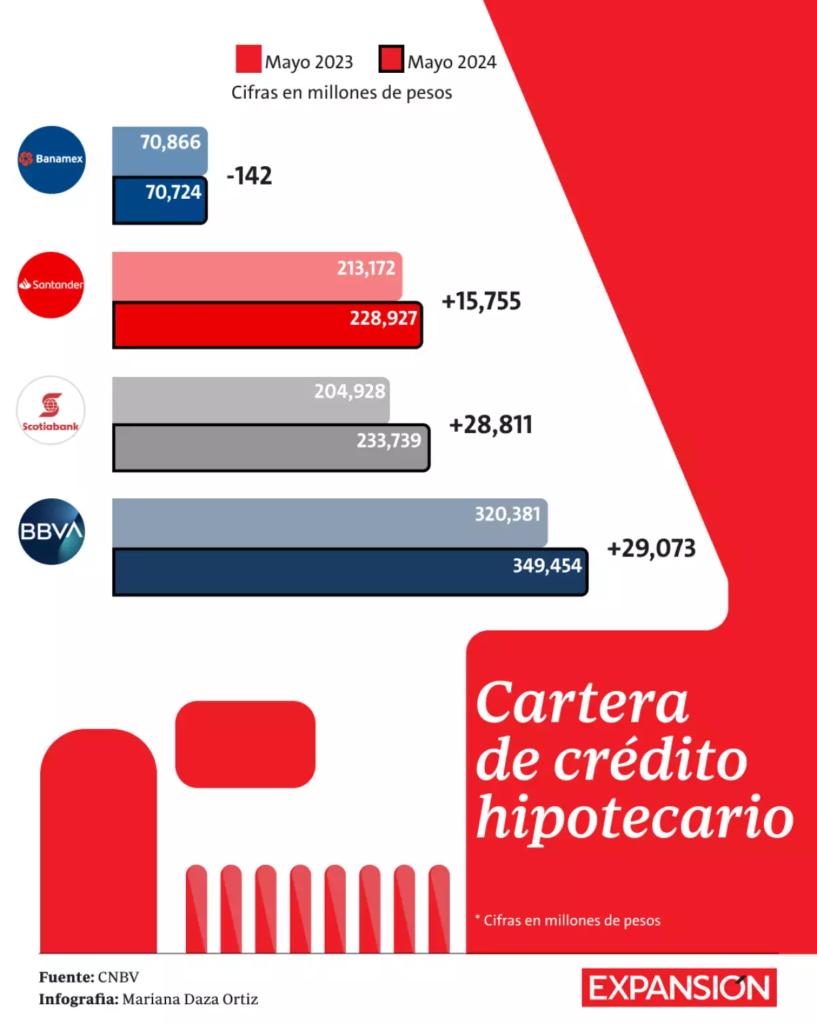

Hasta mayo de este año, la cartera de crédito del banco de origen canadiense ascendió a 233,739 millones de pesos, colocándose como la tercera institución con mayor monto colocado.

Scotiabank México le quitó la tercera posición a Santander en la colocación de créditos para vivienda.

Los datos de la Comisión Nacional Bancaria y de Valores (CNBV) muestran que desde enero de este año, el banco de origen canadiense superó por más de 4,000 millones de pesos a Santander.

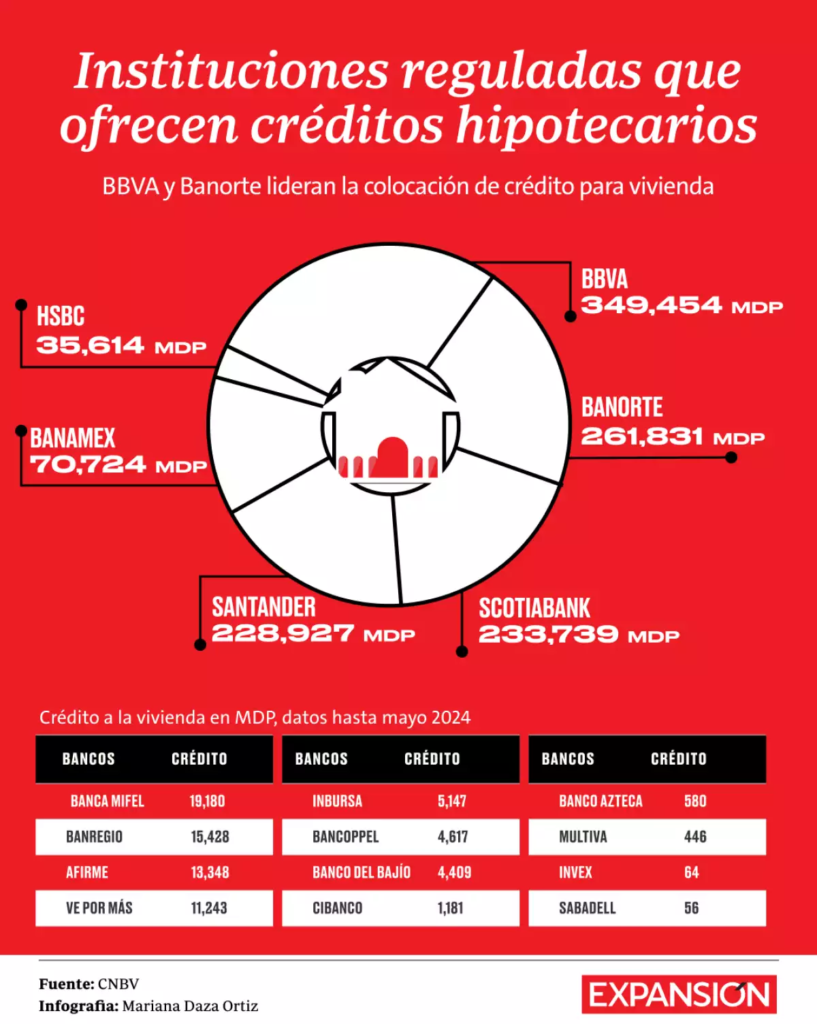

Hasta mayo pasado, BBVA México se mantenía como el líder en este segmento, con 349,454 millones de pesos en cartera de crédito de vivienda, seguido de Banorte, con 261,831 millones.

Con 233,739 millones de pesos, Scotiabank se ostenta como el tercer banco con la cartera de crédito a la vivienda más grande y Santander se ubicó en cuarto lugar con 228,927 millones.

El banco de origen canadiense superó desde enero de este año a Santander ante mayores montos de financiamiento.

Santander reconoce que ha habido una desaceleración en el crecimiento de este tipo de financiamiento, principalmente por el aumento en las tasas de interés. Sin embargo, de momento no les preocupa haber sido superados por el banco de origen canadiense.

«Más que estar preocupados, queremos producir cartera rentable, porque lo que puede pasar si creces muy rápido es que debas parar por dar créditos a personas que no debiste», dijo en entrevista Borja Serrats Recarte, director ejecutivo de Banca Particulares en Banco Santander México.

«Estamos satisfechos en cómo se está avanzando (la colocación de crédito) y vemos que el mercado sí está un poco parado, pero creo que es un poco más del ambiente de incertidumbre que hay (por tasas). Creemos que ahora en la segunda mitad del año se aceleren las adquisiciones de vivienda», comentó el directivo.

Santander ofrece créditos desde 250,000 pesos por lo que buscan llegar a todos los segmentos de la vivienda. Las tasas de interés van desde el 8.9% hasta 10.25%.

Crecimiento en tiempos de altas tasas

Los expertos señalan que los crecimientos que registran los bancos en colocación de créditos hipotecarios obedece, por una parte, al incremento en el precio de las viviendas y las altas tasas de interés, ya que se han otorgado menos créditos aunque por montos más elevados.

Cristian Huertas, fundador del broker hipotecario Morgana, dijo en entrevista con Expansión que el número de créditos colocados ha visto una disminución. «Mientras que a principios de 2019 se daban alrededor de 33,000 créditos en el primer trimestre de este 2024, la cifra es de 25,000».

El especialista destacó que mientras que en 2019 el ticket promedio de un crédito hipotecario era de 1.1 millones de pesos, el monto en 2024 subió a 2.2 millones.

Para Santander México, el 40% de los financiamientos de Santander son viviendas nuevas y 60% es vivienda usada, lo que demuestra en cierto modo la falta de oferta.

Huertas señaló que algo que ha cambiado es el porcentaje que financian los bancos en vivienda nueva y usada: mientras que hace ocho años 80% del financiamiento era para vivienda nueva, ahora 55% se destina a nueva y el resto a usada.

«No hay suficiente oferta de vivienda. No solo porque los desarrolladores no quieran construir sino porque no se han dado los permisos para que se construyan, porque tiene que haber una planeación medioambiental potente para eso», destacó.

Expansión buscó a Scotiabank para saber su postura sobre este tipo de financiamiento, pero hasta el cierre de esta edición no respondió a las preguntas.

Un negocio no negocio

Huertas destacó que el crédito hipotecario no es un gran negocio para los bancos en México. Mientras que los Cetes ofrecen tasas cercanas al 11%, las de los créditos hipotecarios apenas están por 10.5%.

Cuando llega a ser negocio para los bancos es cuando la institución ofrece a sus clientes de hipotecas tener su cuenta de nómina o una tarjeta de crédito. Negocios en los que se puede tener un mejor rendimiento para las instituciones.

Con la tendencia económica del nearshoring, se espera que México pueda aprovechar en la parte inmobiliaria aunque, en opinión de Huertas, esto solo ocurrirá si hay una colaboración entre gobierno y privados.

«Creo que el siguiente gobierno entiende muy bien que tiene que ‘juntarse’ con los privados para alcanzar esas metas tan ambiciosas que tienen de construcción de vivienda y en la medida que sean capaces de ejecutar bien esa agenda de vivienda, va a crecer el mercado», apuntó.

Ante una desaceleración de la economía, en el que el empleo formal ha tenido un comportamiento menor al de 2023, Santander México dice no ver riesgos para el crédito. «Ahora mismo no es una preocupación que tengamos», destacó Borja Serrats.

Artículo tomado de Expansión, lea el original aquí.