Tras las reducciones que ha hecho el Banco de México a la tasa de referencia, las instituciones lanzan productos que permitan atraer y mantener a sus clientes.

Las cuentas con rendimientos han sido uno de los productos con los que fintech y Sofipos han logrado competirle a la banca y ahora, en un entorno en el que el Banco de México (Banxico) ha iniciado un ciclo de recortes a la tasa de interés, las instituciones están buscando cómo retener a sus clientes.

La tasa de referencia del Banco de México se ubica en 10.50% y es el referente para las inversiones. Los Cetes, que son deuda del gobierno y que está ligada a la tasa de referencia, está en niveles similares a esa tasa.

Desde este mes, las Sofipos han anunciado que los rendimientos que ofrecen bajarán, ajustándose a los movimientos del banco central, pero otros jugadores –bancos incluidos- están organizando una estrategia para que las cuentas con rendimientos sigan siendo el atractivo.

Con los últimos datos disponibles en la Comisión Nacional Bancaria y de Valores (CNBV), las Sofipos habían captado más de 56,597 millones de pesos en recursos, un monto superior a lo que prestan.

La atención que han atraído estas instituciones ha logrado que los bancos también busquen parte del mercado con rendimientos, y Santander es uno de los casos más recientes: el banco anunció el lanzamiento de SúperCETE 35, un instrumento de inversión que asegura un rendimiento garantizado combinado con un plazo a 35 días.

Este instrumento ofrece plazos tradicionales de 60, 90 y 180 días (periodos similares a los que ofrecen los Cetes) aunque el monto inicial debe ser superior a los 50,000 pesos.

El producto ofrece hasta dos reinversiones automáticas. Las tasas de rendimiento que ofrece el banco van desde 90% anual a quienes invierten desde 50,000 hasta 499,000 pesos y hasta una tasa de 115% anual a quienes invierten más de 5 millones de pesos.

«Lo que hemos visto es que los clientes están buscando un instrumento de ahorro que sea de corto plazo, pero también que tenga rendimientos atractivos y que también sean garantizados», dijo en entrevista Ana Laura Germini Cassiano, directora ejecutiva de Inversiones y Rentas Altas de Santander México.

Una de las ventajas de este instrumento, cuenta la directiva, es que una vez vencido el plazo al que se contrató, se puede usar la totalidad o una parte del dinero invertido. Con este instrumento, el banco busca captar 20,000 millones de pesos al cierre de este año.

Otro ejemplo de cómo las empresas están buscando alternativas para la inversión es el caso de Stori, la Sofipo mexicana que lanzó desde este martes un producto llamado Stori Inversión+, una herramienta que ofrece distintos plazo y rendimientos del 15%.

Sergio Dueñas, gerente general de Depósitos para Stori, dijo en entrevista que la firma competirá en el mercado con inversiones a plazos fijos de 90, 180 y 360 días y una tasa de rendimiento que va hasta el 15.5% anual.

«Siempre existía la visión de que (las inversiones) son excluyentes y solo para un cierto tipo de personas los que pueden recibir este tipo de rendimiento. La verdad es que democratizar el acceso era muy importante para nosotros y obviamente el cambio que hemos visto es impresionante», contó.

El directivo dijo que, además, la empresa ha conseguido una autorización del regulador para que el monto máximo mensual que hacen sus clientes sea de hasta 240,000 pesos y ya no los 24,000 pesos que podían recibir antes.

¿Cuáles son los rendimientos que ofrecen los bancos, Sofipos y fintechs?

¿Quién da mejores rendimientos?

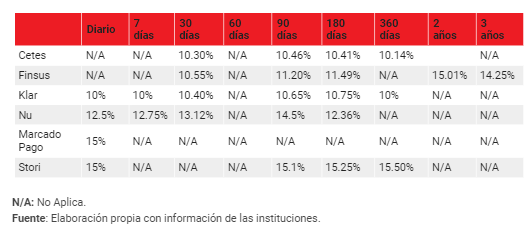

Finsus, Klar, Nu, Mercado Pago, Santander o Stori… estos son los rendimientos que ofrecen.

Finsus modificó desde el 4 de octubre las tasas de rendimientos que ofrece a los inversionistas, al ser 10.55% la tasa más baja.

El plazo de 30 días tendrá un rendimiento de 10.55% mientras que a tres meses el rendimiento será de 11.20%. A seis meses los rendimientos serán de 11.49%. Si haces inversiones a 2 años, el retorno será del 15% y a tres años del 14.25%.

Para Klar, los rendimientos inician en 10% para las inversiones a 7 días y se extienden hasta los 13.5% a tasa anual dependiendo de los plazos que se elijan.

Mercado Pago ha mantenido su tasa de rendimiento del 15% diarios.

Para el caso de Nu, los rendimientos se ajustarán a partir del 10 de octubre. Ahora las cuentas con disponibilidad 24/7 ofrecen rendimientos de 12.5%, a 7 días los beneficios se extienden a 12.75% y a 28 días, el retorno 13.12%.

A 90 días, los rendimientos son de 14.5% y la plataforma creó un nuevo plazo de 180 días que da un rendimiento de 12.36%.

Del 1 al 31 de octubre, Stori ofrece un rendimiento de 15%.

Artículo tomado de Expansión, lea el original aquí.